こういった疑問に答えます。

本記事の内容

- 借金はいくらからやばいのか

- 借金の返済中に起こったらやばい危険な状況5つ

- 借金がやばいときの適切な対処法7つ

この記事を書いている僕は、過去に2社のカードローンで350万円の借金経験が3年ほどあります。

現在は完済し、過去の借金経験や収入を増やす知識と方法をブログで発信しています。

こういった僕が経験を元に解説していきます。

1.借金の金額はいくらからになるとやばいのか

借金の総額が年収の3分の1を超えている

弁護士や司法書士の方の中では、借金の借り入れの総額が年収の3分の1を超えているとやばいという意見が多いです。

まず年収の3分の1の根拠ですが、借金を返済できない人の増加による「多重債務問題」の解決を目的とした「貸金業法」によって決められたものです。

これにより、貸金業者からは年収の3分の1を超える借金はできないようになっています。

参考:金融庁 貸金業法のキホン

※「貸金業者」というのは消費者金融やクレジットカード会社など。

国税庁の発表によると、令和3年における平均年収は正社員で508万円で非正規社員は198万円となっています。

参考:国税庁 令和3年分 民間給与統計調査(第8表)平均給与

正社員の年収を3分の1にすると169万円となり、借金の総額が169万円を超えると返済が難しくなってきます。

あなたは現在、総額でいくらの借金を抱えていますか?年収の3分の1を超えている場合はもう危険水域に突入している状況です。

僕は年収450万円なので150万円を超えるとやばくなるのですが、一番負債が大きい時で2社で350万円くらい借り入れしていたので激ヤバ状態というか完全に詰んでいる状態。

2社のうち1社の取引明細↓

ここで「年収450万円なのに何で350万円も借りられるの?」という疑問があるかと思いますが、僕の借入先は2社とも貸金業者ではなくて「銀行」でした。

銀行は貸金業者ではないので年収の3分の1ルールが適用外となり、銀行の基準によってより多くのお金を貸し付けることができます。

銀行はカードローンなどでたくさんのお金を借りられる特徴があるので、年収の3分の1を目安に借り過ぎに注意しましょう。

もし年収の3分の1に近い、またはすでに超えている場合は返済す続けることが困難なやばい状況であるということを認識して続きを読んでください。

2.借金の返済中に起こったらやばい危険な状況5つ

借金が順調に減り続けていれば問題ないのですが、完済がいつになるかわからないような状況であったら大問題です。

今から紹介する5つの項目のうち、あなたが1つでも当てはまっている場合は、すでに借金の完済が難しい状況であると言わざるを得ません。

今の自分の状況と照らし合わせてみてください。

①借金の借入金額が増え続けている

借金を返済しなければいけないのに、逆に借入額が増え続けている場合は注意しましょう。

最初は10万円だけ借りるつもりが、気が付けば借り入れ上限の50万円まで借りてしまい、さらに借り入れ上限額を増やしてしまったというケースがあります。

借り入れる際はATMで簡単にお金を引き出せてしまうので、借金しているという感覚が低いかもしれません。

借金が増えてしまっては本末転倒なので安易に引き出さないようにしましょう。

僕は借金をギャンブルで返済しようとして失敗し、どんどん借金を増やしていったバカの一人です。

②利息が多くて借金(元金)が減らない

毎月の返済額の中で利息が多いと借金(元金)が減らないので、長期にわたって返済し続けることになり返済額も大幅に増えてしまします。

例えば、三井住友銀行のカードローンは100万円以下の借り入れの場合の金利は年12.0%~14.5%です。

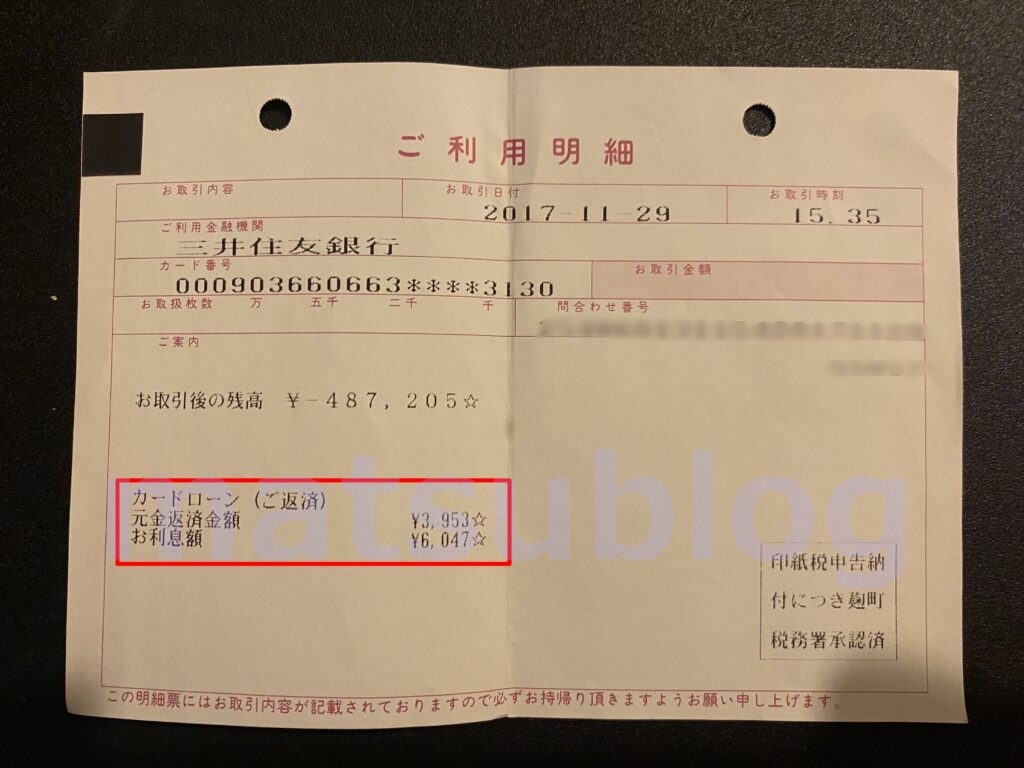

下図にあるように僕が過去に三井住友銀行で50万円を借りた際、1万円を返済した時の利息は6,047円で元金の返済額が3,953円でした。

1万円を入金しても3,953円しか元金が減らないので相当やばい状況です。

金利が年12.0%で月1万円の返済の場合は返済期間は5年10カ月かかり総支払額は696,572円ですが、月5万円の返済が可能なら総支払額は529,487円となり11カ月で返済が終わります。

毎月の返済額を増やすことで返済期間を短縮できて利息の支払いは少なく済みますので、不用品を売って返済に充てたり節約して返済金額を増やすのが良いです。

③返済の遅延や滞納をしている

あなたは返済日に遅れることなく毎月返済し続けているでしょうか?

返済日に入金が間に合わなかったり滞納している場合は、返済日の翌日以降から発生する「遅延損害金」も上乗せされます。

延滞日数が伸びるほど返済金額が大きくなるのでなるべく早急に対処しなければいけません。

遅延損害金は元金と利息とは別に支払う「損害賠償金」で、最大で年20%の利息で計算されます。

計算式:遅延損害金=元金 × 遅延損害金利率(年利)÷ 365日(うるう年だと366)× 延滞日数

借金の金額が大きくない場合でも延滞している場合はかなりやばいので返済計画の見直しが必要です。

僕は2社から借り入れしていてそれぞれ返済日が違ったことで、返済日を間違えて1日延滞したことがあります。

延滞すると速攻で貸金業者から電話がかかってきて延滞を教えてくれるのですが、けっこうビビります(汗)。

④複数社から借金をしている

2社以上から借金している場合はそれぞれに金利が発生しているので借金の総額が減りにくくなり返済が思うように進みません。

また、借入金額が少ないほど金利は高い傾向にあるので、少額の借金を複数社で借りている場合は返済額に占める金利の割合がかなり多くなります。

複数社から借り入れしている場合は借り換えをして1社にまとめることで利子が下がる可能性が高いです。

僕が借り入れしていたのは2社の銀行でしたが、2社分で毎月最低5万円は必ず入金する義務がありました。

5万円入金しても2社それぞれ利子があることで元金は33,000円しか減らないという現状で、利子が毎月ボディーブローのように効いてきます。

あなたが複数社から借り入れしている場合はこの辛さが共感できるかもですね。

⑤自転車操業になっている

A社への返済をB社から借りたお金で返済するような自転車操業になっている状況は一番やばい状態と言えます。

これでは元金は減らずに利息がどんどん膨らんでいくので詰むのも時間の問題。

僕は実際にM銀行とH銀行から借り入れしていたので、M銀行への返済が厳しい時はH銀行から借り入れてM銀行へそのまま返済していました。

こういう状況になるともうやばくて、地獄への門をくぐっている状態ですね。

3.借金がやばいときの対処法

上記で紹介した5つの項目で心当たりがある場合は今から紹介する対処法を実行することで借金問題の解決に近づくので、自分の状況に合わせて参考にしてください。

①現状把握

借金していると現状に向き合うのが嫌になる気持ちはわかりますが、現状把握は借金の返済にはとても大事なことです。

まずは借り入れしている会社の数や借入金額、利息、元金の減り具合などを細かく正確に調べましょう。

そして現状のまま返済を続けると何年で完済できるのか?そもそも完済できるのかをじっくり考えてみて不可能だと判断したら次から紹介する6つの方法を検討してください。

②家計を見直して返済スピードを上げる

自力で返済が可能だと判断した場合は、なるべく早く返済するために家計を見直して返済額を増やせないか考えてみましょう。

返済額が増えれば支払う利息が減らせるので借金生活も早く終わらせることができます。

これは可能な範囲で構いませんし、生活を切り詰めすぎて無理をするのも良くありません。

会社の同僚や恋人、友人との付き合いだってあるだろうし、ある程度のお小遣いも必要です。

まずは無駄な出費が無いか見直したり、節約できることがあるか考えてみましょう。

③不用品を売って返済に充てる

自分の持ち物で不要なものがあればメルカリやヤフオク、フリマなどで売って返済に充てるのも良いでしょう。

高価な物や希少価値のあるものが売れれば、意外とまとまったお金を手に入れられるのでとてもおすすめです。

ただし、思い出の品や毎日使用している物、大事にしている物まで売ってしまうと後から後悔するかもしれないのでよく考えましょう。

④アルバイトや副業で収入を増やす

アルバイトや副業でまとまった収入が手に入れば借金の返済も早められます。

今よりも給料の高い会社へ転職するというのも方法の一つです。

アルバイトを禁止している会社もあるので、会社員の場合はまず自分の勤めている会社がアルバイトを許可しているか確認しましょう。

⑤家族に相談する

借金の返済が無理だと判断した場合は、頼れる親族に相談することを強く推奨します。

借金していると恥ずかしくて相談したくない気持ちは痛いほどよくわかりますが、今よりもっと状況が悪くならないうちに打ち明けましょう。

あなたの事が大事ならば家族は味方してくれますし、一度信頼を無くしても時間をかければ回復させることができます。

借金のことを家族に話したときに、相手がどんな反応をするのか想像すると恐いのはよくわかります。

でも腹をくくって打ち明ければ、最初は関係が悪くなっても後は時間が解決してくれます。

僕は家族にバレたことで一旦家族に建て替えてもらい、その後に家族に返済しました。

最初はとても驚かれて信用を無くしてお互いに大ダメージをくらいましたが、今では元に戻りましたので心配いりません。

高い利子も払わずに済むし、最後は良い方向へ向かうので。

どうしても家族に相談したくなかったりバレたくないなら、司法書士や弁護士などに相談すると解決方法を提案してくれます。

⑥2社以上からの借金を1社にまとめる

複数社の借金を1社にまとめることで金利を低くできる可能性が高いです。

例えば3社からそれぞれ50万円を金利14.5%で借り入れしている場合、利息だけで合計18,000円ほど支払わなければいけません。

これが例えば150万円を金利年6%で1社から借りた場合の利息は約7,400円程で収まります。

銀行系のカードローンでは借入金額が大きくなるほど金利は下がりますので、複数社から借り入れしている場合は借り換えをして1社にまとめるのが良いでしょう。

⑦債務整理を検討する

上記で紹介した6つを実行しても借金の元金が減らなくて返済の見込みがない場合は「債務整理」を検討してみましょう。

債務整理は貸金業者や専門家を通じて利息や遅延損害金を免除して元金のみを返済したり、または借金自体を大幅に減額したり消滅させる方法です。

債務整理によって毎月の返済額を少額にできたりするので、心と財布に余裕が生まれます。

利息が大きくて返済の見込みがない場合や多重債務によって借金が増え続けている場合は検討しましょう。

最後に:借金に人生を奪われないために

借金が思うように減っていない場合や逆に増えている時は、仕事中もプライベートも借金のことを考えてしまいますよね。

次第に心に余裕が無くなってきて人付き合いも少なくなっていく。

お金が無いので友人からの遊びや飲み会の誘いが恐くなっていました。

僕が学んだのは、300万円以上の借金は毎月数万円程度しか返済できない状態では完済は無理だったんだなということ。

僕は年収450万くらいなので150万を超えた時点ですでに地獄にいたわけで、それでも事態をあまり重く考えていなかった。

楽しいはずのあなたの人生を借金は奪っていくので、上で紹介した7つの対策を検討してなるべく早く借金問題を解決することをおすすめします。